Навіщо потрібні токени ліквідного рестейкінгу (LRT)?

Що таке токени ліквідного рестейкінгу?

Liquid Restaking Token (LRT) – токен, призначений для отримання додаткової прибутковості шляхом повторного рестейкінгу монет на алгоритмі Proof-of-Stake.

LRT-протоколи використовують безпеку та прибутковість від стейкінгу базового активу плюс можливості додаткових доходів за допомогою DeFi або сервісів активної валідації (Actively Validated Services, AVS), що включають кроссчейн-мости, оракули та сайдчейни.

Концепція LRT-додатків нагадує спільний PoW -майнінг (як, наприклад, при видобутку Dogecoin або Litecoin ), коли те саме обладнання використовується для забезпечення безпеки відразу в двох мережах.

У чому переваги LRT?

Одним із основних способів створення прибутковості для ETH без зниження ліквідності базового активу є запуск власного валідатора, а це досить складний та дорогий процес.

Наступним етапом збільшення прибутку від стейкінгу стали токени ліквідного стейкінгу (Liquid Staking Token, LST) на кшталт stETH від Lido Finance. Але й вони обмежені прибутковістю валідаторів. Наприклад, доходність токена stETH на кінець квітня 2024 року становила 3,2%. А подальші варіанти використання LST знаходяться лише на ринку DeFi-додатків.

LRT, своєю чергою, дозволяють додатково збільшити доходність базового активу, зберігаючи його ліквідність. Наприклад, протокол EigenLayer пропонує варіанти отримання прибутку шляхом вибору AVS для повторного рестейкінгу LST. Користувач може заблокувати умовний stETH ще раз, отримавши токен рестейкінгу, що підлягає обміну на ETH у співвідношенні 1 до 1.

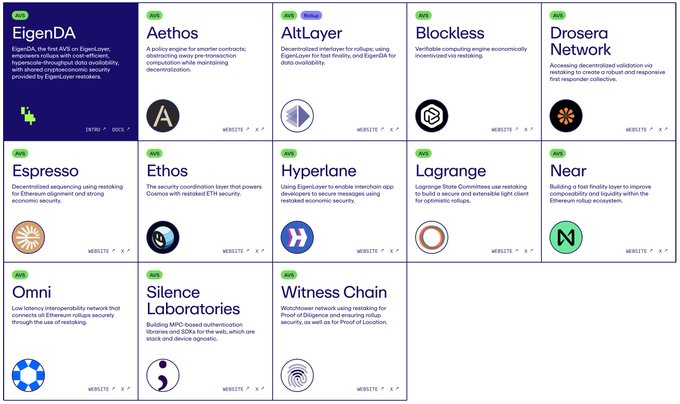

На квітень 2024 року EigenLayer вже має 9 активних пропозицій щодо AVS, ще більше 10 тестують на Holesky.

Такий підхід підвищує безпеку блокчейна Ethereum через застосування застібаних ETH в системах другого рівня. Наприклад, AVS-рішення від AltLayer дозволяє використовувати LRT для валідації операцій у мережах другого рівня Optimism та Arbitrum.

Ринок можливих механізмів додаткових доходів досі формується. Виплати комісійних можуть формуватись у базовому активі мережі, як це відбувається у LST, у форматі ретродропів за надану ліквідність, а також в інших токенах.

Які ризики несе використання LRT?

Підвищена прибутковість токенів ліквідного рестейкінгу несе у собі як можливості додаткового заробітку, нових інвестиційних стратегій, а й ризики, пов’язані з розробкою таких багаторівневих систем.

Складність подібних смарт-контрактів та невипробувана механіка в екстремальних ринкових умовах можуть призвести до виникнення невиявлених чи неврахованих проблем. Перерахуємо основні з можливих:

- ліквідність. Синтетичні активи, якими є LRT, мають ризик відсутності ліквідності в моменти підвищених стресів на ринку. Як приклад наведемо протокол Renzo, токен якого втратив прив’язку до ефіру після розкриття токеноміки. На Uniswap курс у моменті впав майже на 80% по відношенню до ETH;

- безліч точок відмови. Багаторівнева екосистема створює ризик виникнення каскаду проблем через «неприємності» навіть на одному рівні або в одного сервісу-посередника;

- розробка та управління. Загальна складність архітектури примножує всі ризики, притаманні традиційним DeFi-додаткам: помилки в коді, зломи, неефективність управління протоколами.

Як розвивається ринок LRT?

На кінець квітня 2024 року, згідно з даними DeFi Llama, сектор рестейкінгу маєTVLбільше $16 млрд у топі з EigenLayer (~$15,7 млрд).

Цей показник досягнуто лише за п’ять місяців із грудня 2023 року, коли TVL сектори становили лише $250 млн.

Почасти стрімке зростання зумовлене очікуванням аірдропу від протоколу EigenLayer, заявили аналітики Glassnode. LRT-протоколи також відзначені CoinGecko як основний драйвер в ETH в першому кварталі 2024 року. Аналітики виділили список найбільших протоколів, що включають Ether.fi, Renzo, Puffer, Kelp, Swell, Mantle.

Варто наголосити на LRT-ринку компанії Google. У квітні 2024 року хмарні підрозділи Coinbase і Google Cloud приєдналися до EigenLayer як оператори.

Експерти також вважають, що значне зростання EigenLayer може говорити про потенційну кризу прибутковості. На думку експертів, проект демонструє надто високі темпи зростання щодо AVS. Внаслідок цього запропонована доходність протоколу може різко скоротитися, що призведе до відтоку ліквідності.